后疫情时期东盟及新加坡经济前景以及东南亚资本市场分析

日期: 3 8 月, 2020

——“汇融狮城”大讲堂第四期

德勤新加坡及东南亚中国服务部携手中资企业(新加坡)协会及中国贸促会新加坡代表处联合举办以东盟经济前景展望及东南亚资本市场为主题的网络研讨会,旨在洞悉疫情后,企业如何走向长期复工的紧迫问题。

德勤新加坡中国服务部负责人李忠兴简要介绍德勤全球,德勤新加坡及东南亚中国服务部。德勤是全球最大的专业服务机构,我们为全球500强中一半以上的企业提供审计、财务、税务、风险和管理咨询等方面的专业服务。德勤新加坡及东南亚中国服务部是一支精专团队,在新加坡及东盟各个国家部署掌握中文、熟知中国市场、中国企业文化的专业人员,通过“一站式服务”的概念紧密协作,为中国企业的全球化提供专业的服务和全面的解决方案。

今年年初,新冠疫情冲击了全球的经济贸易。东盟及新加坡的经济也受到重创。然而在疫情的负面影响下,中国东盟之间的进出口贸易仍然在逆势增长。中国与东盟在数字经济、新基建、绿色食品、农产品贸易等领域的合作成为新的经济增长点。 疫情下,各国都经历了企业运营停摆,员工远程工作,直到今天中国率先进入全面复工复产阶段,新加坡及东南亚其他地区陆续进入复工阶段。但企业领导在危机中保持稳定及为未来不确定做好准备仍然面临挑战。随着一些企业员工已经回到工作场所,企业如何从疫情中汲取教训逐步走向恢复? 在本次的网络研讨会,我们特邀德勤中国首席经济学家许思涛及德勤新加坡及东南亚上市及并购鉴证咨询主管合伙人郑惠玲做详细分享。

许思涛分享如何看待东盟的经济表现、以及中短期内的经济展望。IMF对东南亚今年经济预测普遍较为黯淡,除了印尼,很多东南亚国家的经济预计都将出现显著负增长。不过,疫情影响下的东南亚经济与之前的亚洲金融危机的性质是完全不一样的。亚洲金融危机时美元超强,亚洲的货币普遍面临贬值压力,危机之前投资较热,短期资本流入, 而房地产有泡沫,这是一个较痛苦的过程。而今年受疫情影响,政府有意在企业复工复产、居民活动方面放慢节奏,虽然经济增长为负,但是性质和以前不一样,因为企业的资产负债表并没有受到打击,消费者的债务也没有增加,在汇率上,如马来西亚令吉,和美金兑换是有潜在升值潜力的。

东盟和中国经济关系紧密。中国经济二季度表现较好,GDP同比增长3.2%,2021年增长预计将超过7%。考虑到东北亚地区和中国的投资周期结合比较密切,最先受益的是中国台湾,韩国,日本,接下来的趋势是来到东南亚。东盟是中国的最大的贸易伙伴,而且这个趋势还在增长;东盟还是中国最大的投资输出地,2021年这点会更加明显。不过,预计跨境旅游业到2021年初都将难见复苏,泰国在这方面受到的影响较大。

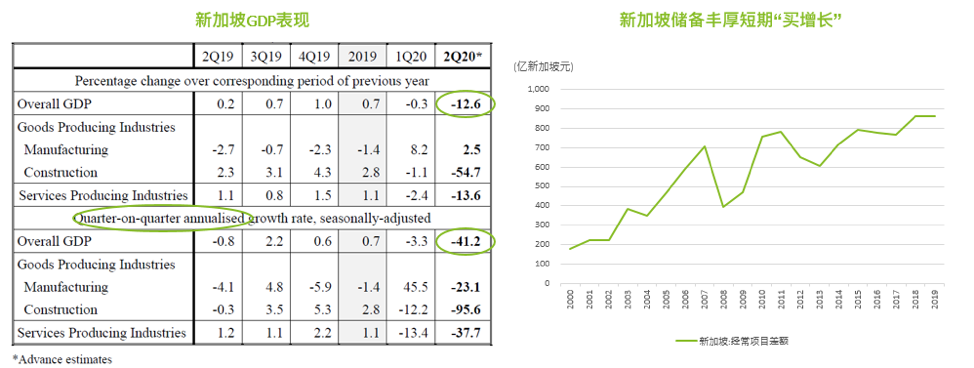

新加坡经济在第二季度同比收缩了12.6%,但是,媒体往往夸大这个因素,说二季度新加坡经济下降了41.2%,但这其实是经年化后的季度环比数字,在反映经济受到的真正影响上有所失真,因此无需过虑。从另外一个角度看,自2008年全球金融危机以来,新加坡政府一直支持中小企业,给予它们贷款,并且一直延续至今。作为富裕的国家,新加坡有充足的财政储备,而且有大量的经常项目盈余,因此在短时间甚至中长期,花钱“买增长”是没有问题的。

数据来源:新加坡贸易与工业部, wind, 德勤研究

在东盟需要关注的外部环境方面,首先,今年石油价格出现很大波动,目前40多美金一桶的价格仍是相对较低的。只要油价在50美金以下,对大多数东盟国家是巨大利好。低油价有助于抑制通胀压力,央行就有空间下调短期利率,目前印尼政府就实行比较激进的货币政策。其次,今年4月以来美元开始回落,美元调整对新币、泰铢、令吉影响较小,但菲律宾的主要收入来自国外,受影响较严重。此外,无论是否有疫情的影响,中国的产业向东南亚转移是未来5-10年的一大趋势,比如转移至泰国、印尼、越南。2021年,随着中美关系的进一步演变,不排除有新的东盟国家会加入新版的CPTPP等,如泰国和印尼。如果贸易壁垒减少,对这些国家的影响是非常正面的。

最后,在地缘政治方面,主要涉及中美关系。我们主要关注今年11月3日的美国大选结果,无论是特朗普继任还是拜登入驻白宫,相信中美关系势必有一个新的调整。对东南亚来说,中美关系的变化会加速一些中资企业向海外转移,东盟通常是首选;同时也有一些挑战,在中美关系比较紧张的时候,东盟有些国家势必要在重大问题方面做出一些选择,比如 5G是否用华为等。另外,在地区政治方面,印尼的迁都计划,短期会影响其财政政策,但从中长期看是正面的;马来西亚的政治较复杂;泰国是中国很多企业愿意投资的国家,但其今年财政政策在落实的时候,受到了反对党的阻挠。

总之,今年东盟经济受疫情影响是可以理解的,明年经济前景预计将比较乐观。从中长期的发展趋势看,地缘政治对经济的影响不容忽视。

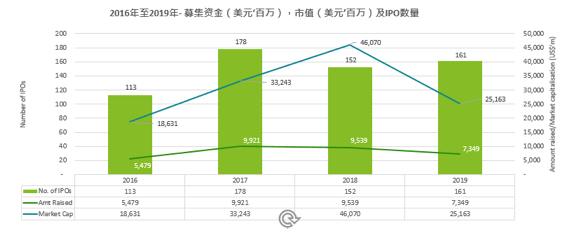

郑惠玲分享东南亚资本市场回顾及融资机会。在过去4年,东南亚IPO市场整体表现良好。2018年,虽然IPO总数量有所下降,但是IPO总市值是最高的,达到460亿美元, 总募集资金基本上和2017年持平。2019年,IPO发行总数为161只,总市值达到252亿美元,筹集资金为73亿美元。虽然总上市市值从2018年的461亿美元下降到2019年的252亿美元,跌幅为45%,但募集的资金总额从95亿美元下降到73亿美元,仅下降了23%。

东南亚大多数国家的IPO市场还是以国内公司上市为主,因此IPO市场波动很大程度上受到本国内部的政治活动,如:大选, 政府市场改革和宏观经济,以及是否有超级大型IPO的影响。

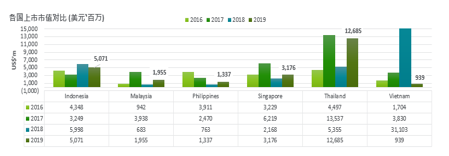

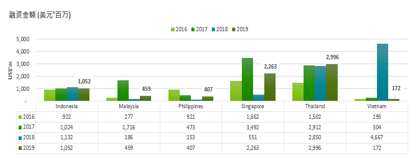

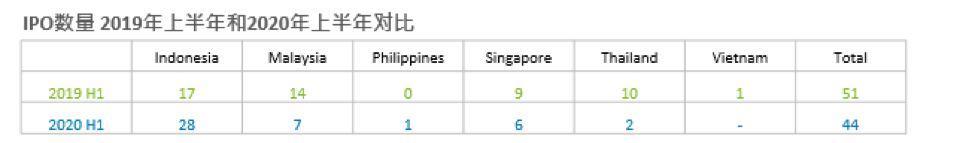

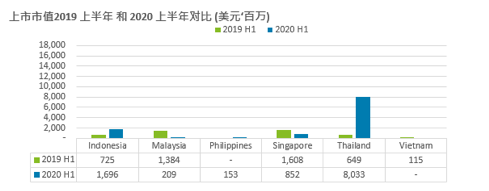

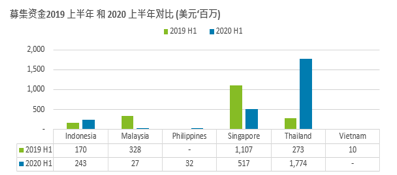

从下图可以看出,东南亚各国IPO数量对比,各国IPO市值对比及融资金额对比(美元‘百万)

2017年,泰国表现最好。IPO总数为46,IPO市值高达到135亿,几乎占东南亚市场总市值的45%。这主要是因为受到来年2018年的大选的影响,泰国经济保持良好状态,加上2017年全球贸易回升支持了泰国的制造业和旅游业,大大提高了投资者对泰国资本市场的信心。2018年泰国IPO市场有所回落,IPO总数和IPO市值都较2017低,也是受到了国内政治局势的影响。2019年,大选过后,泰国IPO市场又再次回升,IPO市值最高达到127亿美元,几乎占东南亚市场总市值的50%。

2018年,越南IPO市值和融资金额均位居东南亚榜首, 远超于其他各国。这主要是因为本国市场政策的影响,2018年越南开始大力推行国有企业(SOE)私有化市场改革。许多国有企业尤其是能源和资源行业的企业上市,导致2018年越南IPO市值和募集资金都远超过去几年。 2019年,由于公司透明度不足以及IPO后表现不佳等因素,政府放慢了对国有企业的股权投资,这导致2019年新股融资资额大幅下降。

新加坡IPO市场的波动一般与是否有大型IPO(尤其是信托上市)有关。2017年新加坡IPO市值远高于其他几年,达到62亿美元,主要因为大型信托的上市Netlink NBN Trust网联宽频信托, 市场将近30亿美元,募集资金近20亿美元。除Netlink Trust 外,2017年还有其他3只信托上市。2018年IPO市值和融资金额均较其他几年低,主要是因为较少的信托上市,2018年只有一只信托上市。

2020年上半年印尼的IPO数量最多,占整个东南亚IPO数量的一半以上。2020年上半年,印尼有28只IPO,比2019年上半年还多出11只。印尼上市公司还是继续由中小企业主导,大多数IPO融资额都少于800万美元。在COVID-19爆发之前,印尼的大多数上市公司已经处于上市的最后阶段。在当前市场不确定的情况,公司仍然决定上市,主要是因为需要新资金用于业务扩展,增长和营运资金。泰国的市值及募集资金总数均在东南亚地区占据榜首,这主要归功于Central Retail Corporation Public Company Limited的上市,在疫情在泰国大爆发之前,成功筹集近18亿美元。

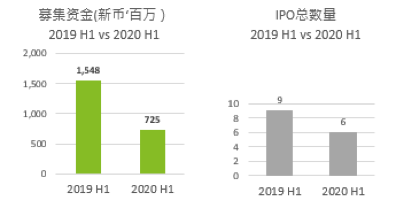

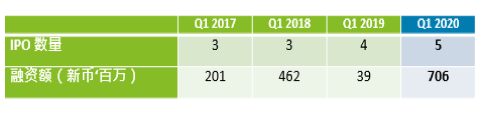

下图是新加坡2020年上半年和第一季度和2019年同期募集资金对比及IPO总数量对比:

2020年上半年新交所IPO表现, 相对于2019年上半年的IPO数量和募集资金总额而言,2020年上半年的IPO市场表现落后。2020年上半年,6只IPO中有5只,是在第一季度上市的,史无前例的新冠肺炎对第二季度造成沉重打击,在新加坡全国性断路器(Circuit Breaker)持续4月7日至6月1日期间,IPO上市数量跌至零。但是,与前几年同期相比,2020年第一季度的IPO数量及募集资金都是最高的。

2020年上半年,新交所还有一列二次上市的成功案例。由于中美贸易摩擦,美国政府对中资企业及高科技企业的封锁,我们相信会有更多的中资企业考虑到新交所上市。近期,新加坡监管公司(SGX RegCo)与纳斯达克(Nasdaq)就监管事宜达成合作协议,最新的合作协议将有助于监管机构就在两大交易所双重上市的发行人交换信息,包括为寻求在新交所上市的发行人提供简化的上市流程。

近年来,房地产投资信托(REITs)和商业信托(Business Trusts)仍然是新交所上市募集资金的主要来源。在新交所发行REIT的优势:实现物业资产变现;降低发起人负债杠杆;通过信托模式,持续享有资产汇报和管理权;持续的融资能力。例如,多家房地产信托不受疫情影响,成功通过私募配售完成资产收购。还有新交所的一些中资背景的房地产信托,如北京华联商业地产信托,运通网城房地产信托,大信商业信托,砂之船房地产投资信托。

我们认为,影响投资者的主要市场因素有新冠疫情病例再次激增带来的新一轮封锁、中美关系面临新挑战,以及美国大选带来的市场波动等。6月份开始,我们看到市场开始反弹,预计下半年IPO活动会继续回弹,如果公司准备充分,将可以在疫情期间快速调整,并在动荡的资本市场找到合适的上市窗口期,最终成功上市。

在融资方式方面,可以考虑在新交所,港交所,IDX, Bursa Malaysia等公开市场发售,或通过风险投资,私人交易所,私募股权投资进行私募发售。拥有更多的融资平台为公司降低了上市成本,为投资者提供更多的投资选择。

下半年市场还是充满不确定性,因此,企业需要做好充足准备,才能抓住更窄的窗口期,更快上市。机会从来都是留给有准备的人,如何做好准备,做好哪些准备?我们建议企业应从以下6个方面考量: 商业策略与计划,集团架构,流程和内控,公司治理,人力资本,财务报告。我们也列举了上市阶段的常见问题,例如未能及早发现影响上市流程的重大问题,缺少拥有相关上市经验技能的团队,资源不足,无法满足“日常工作”之上的IPO要求。

充足的准备工作是上市过程中至关重要的环节。如果上市前准备工作做的好,上市过程可以在3-6个月内完成。德勤助力企业提供财务报告分析,差距分析和指定上市路线图,优化集团架构,风险测试及商业持续性计划,提供企业流程和内容等服务,帮助企业抓住上市窗口期,成功上市。

(德勤新加坡中国服务部)

Comments are closed.